Maak een account op Bitvavo en krijg 10 XRP gratis!

Bitvavo: Ontvang 10

XRP Welkomstbonus!

Analisten maken zich zorgen over de introductie van optiecontracten voor de Spot Bitcoin ETFs in Amerika. Bij CryptoQuant stelde men zich de volgende vraag: “Kan deze verandering leiden tot een lagere vraag naar fysieke Bitcoin, omdat meer institutionele spelers zich wenden tot “papieren” derivaten, in plaats van direct te investeren in de Bitcoin ETFs?”

De eerste conclusie is dat de introductie van opties op de Bitcoin ETF van BlackRock de hoeveelheid “papieren” Bitcoin kan vergroten. Waarom? Omdat institutionele spelers zo exposure krijgen op Bitcoin, zonder dat ze daadwerkelijk BTC hoeven te kopen.

In theorie kunnen institutionele beleggers met de opties long of short gaan op Bitcoin, zonder dat ze daadwerkelijk de onderliggende asset kopen of verkopen.

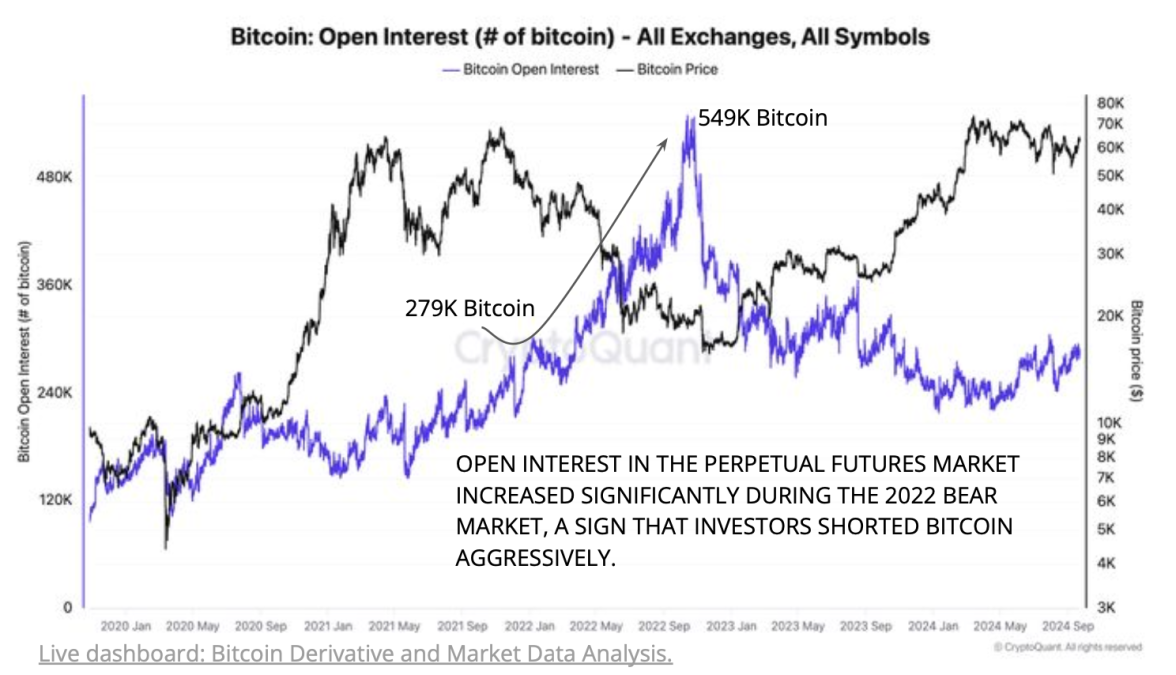

Als voorbeeld wijzen ze met de bovenstaande afbeelding naar de derivatenmarkt voor Bitcoin, waarin de hoeveelheid papieren Bitcoin toenam van 279.000 naar 549.000 stuks tijdens de bearmarkt van 2022.

Deze toename laat zien dat veel investeerders op dat moment ervoor kozen om Bitcoin te shorten, zonder direct te participeren in de spotmarkten.

Derivatenhandelaar Gordon Grant discussieerde over de implicaties van deze trend en tekende parallellen met de goudmarkt. Hoewel de handel in papieren assets een substantiële portie van de totale handelsvolumes vormt, blijft er volgens hem de noodzaak voor fysieke vraag.

“We zien dat de handel in papiergoud een aanzienlijk deel uitmaakt van de totale gemiddelde dagelijkse volumes, maar dat geldt ook voor spot, en hoewel het waar is dat de open interesse in de papieren ruimte kan exploderen, zou ergens langs de lijn het papieren aanbod een papieren vraag vereisen, wat een fysieke onderbouwing impliceert,” voegde hij eraan toe.

Grant benadrukte dat naarmate Bitcoin integreert in de traditionele financiële wereld, het gebruik ervan als onderpand complexer wordt. In tegenstelling tot traditionele activa wordt Bitcoin niet zo gemakkelijk geaccepteerd als onderpand voor Noord-Amerikaanse gereguleerde derivatencontracten.

Verder geeft hij aan vooral benieuwd te zijn naar het mogelijke risico op een volatiliteit-squeeze in Bitcoin opties als er plotseling een gigantische vraag is vanuit retail, zoals we ook zagen bij het GameStop-schandaal.

We kunnen met de introductie van optiehandel op de Bitcoin ETFs dus mogelijk vuurwerk verwachten op de markt.

Bitcoin is opnieuw aan het dalen, maar veel andere cryptomunten weten de schade te beperken. Lees hoe de markt er nu voorstaat.

Strategy koopt opnieuw Bitcoin en bereikt daarmee een bijzondere mijlpaal: 100 aankopen sinds 2020. Lees meer over alle aankopen.

Missouri werkt opnieuw aan Bitcoin reserve, terwijl meerdere Amerikaanse staten al wetgeving hebben ingevoerd.

WLFI stijgt hard voor het Mar-a-Lago cryptoforum. De Bitcoin koers blijft stabiel. Beleggers vrezen sell the news.

Christine Lagarde wil prikkels, geen belasting op kapitaalvlucht. De ECB opent eurosteun wereldwijd. Dit kan markten en crypto beïnvloeden.

De VS zouden Iran toestaan uranium te verrijken. Een snelle deal lijkt nabij, maar Trump dreigt met militair ingrijpen.