Maak een account op Bitvavo en krijg 10 XRP gratis!

Bitvavo: Ontvang 10

XRP Welkomstbonus!

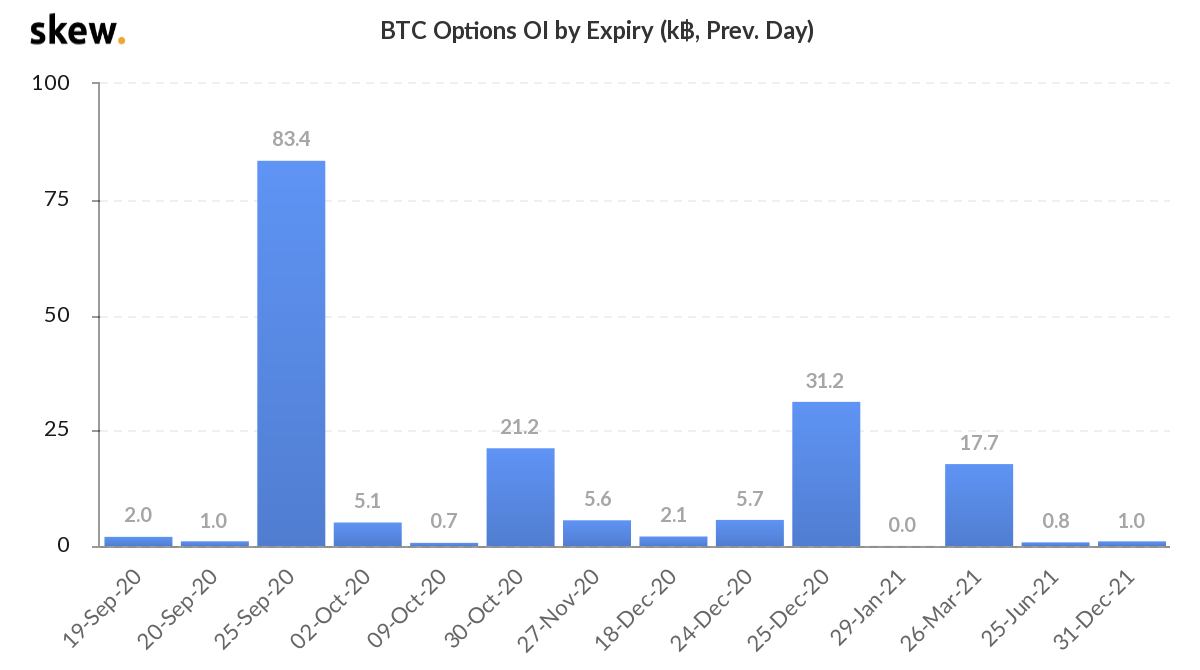

47% van de Bitcoin-opties vervallen aanstaande vrijdag, wat betekent dat BTC op het punt zou kunnen staan om een trendbepalende prijsbeweging mee te maken.

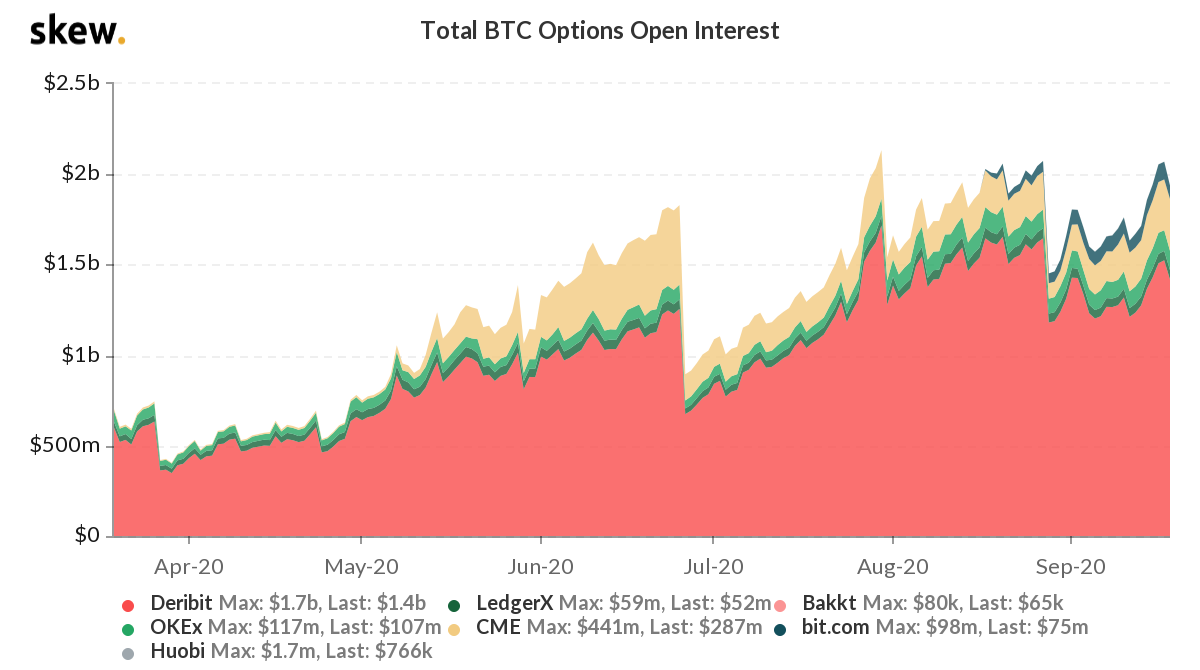

De open interest op Bitcoin opties is slechts 5% lager dan het hoogste punt ooit, maar bijna de helft van dit bedrag zal worden beëindigd aanstaande vrijdag..

Hoewel de huidige 1,9 miljard dollar aan opties aangeeft dat de markt gezond is, is het nog steeds ongebruikelijk om zo’n sterke concentratie op kortetermijnopties te zien.

Op zichzelf kunnen de huidige cijfers niet per se als bullish of bearish worden beschouwd. Er is echter een redelijk grote open interest en liquiditeit nodig om grotere spelers in staat te stellen aan dergelijke markten deel te nemen.

We kunnen zien dat de open rente van BTC zojuist de grens van $2 miljard heeft overschreden. Toevallig is dat hetzelfde niveau dat werd bereikt tijdens de afgelopen twee expiraties. Het is normaal dat dit aantal afneemt na elke afrekening van een kalendermaand.

Er is geen magisch niveau dat moet worden gehandhaafd, maar het hebben van opties die over de maanden worden verspreid, maakt complexere handelsstrategieën mogelijk.

Wat nog belangrijker is, is dat het bestaan van liquide futures- en optiemarkten helpt om spotvolumes (regelmatig) te ondersteunen.

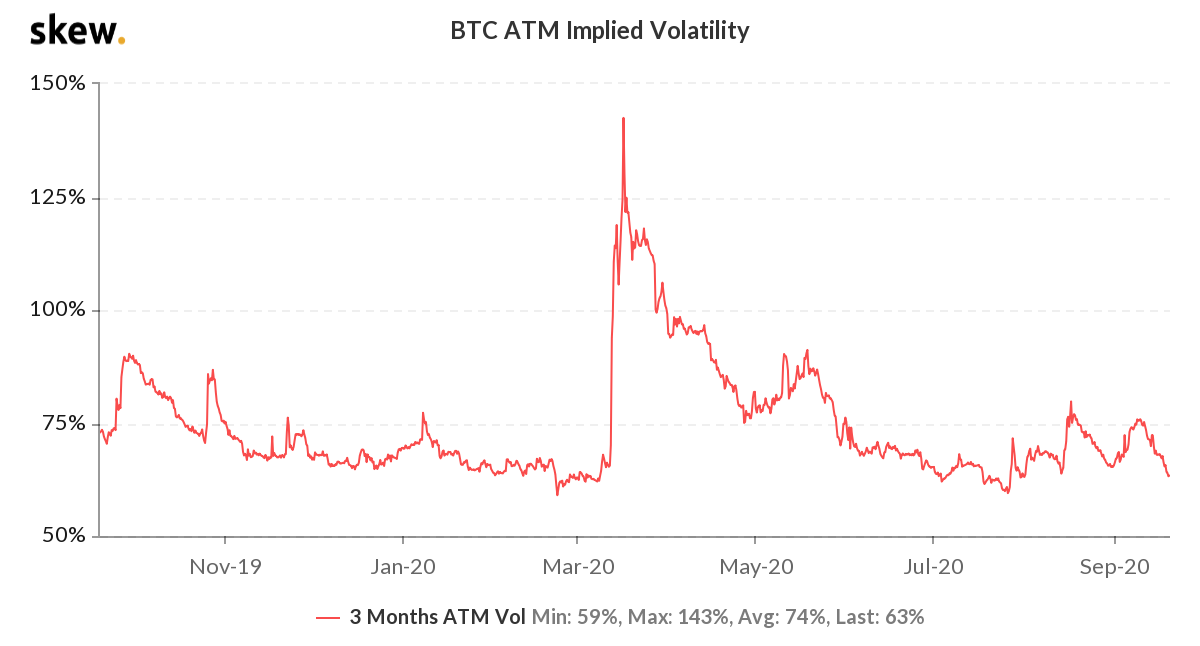

Om te beoordelen of handelaren hoge premies betalen op BTC-opties, moet de impliciete volatiliteit worden geanalyseerd. Elke onverwachte substantiële prijsbeweging zorgt ervoor dat de indicator sterk stijgt, ongeacht of het een positieve of negatieve verandering is.

Volatiliteit is algemeen bekend als een ‘fear index’, omdat het de gemiddelde premie meet die op de optiemarkt wordt betaald. Plotselinge prijsveranderingen zorgen er vaak voor dat marketmakers risicoavers worden, waardoor ze een hogere premie eisen voor optiehandel.

De bovenstaande grafiek laat duidelijk een enorme piek zien halverwege maart. Dit was toen BTC daalde naar zijn jaarlijkse dieptepunt op $3.637 waarna het snel weer naar het $5K-niveau terug steeg. Deze ongebruikelijke beweging zorgde ervoor dat de volatiliteit van BTC het hoogste niveau bereikte in twee jaar.

Dit is het tegenovergestelde van de afgelopen tien dagen, aangezien de impliciete volatiliteit van BTC over 3 maanden werd gecedeerd van 76% naar 63%. Hoewel het geen ongebruikelijk niveau is, vereist de reden achter dergelijke relatief lage optiepremies nadere analyse.

Er is de afgelopen zes maanden een ongewoon hoge correlatie geweest tussen BTC en Amerikaanse technologieaandelen. Hoewel het onmogelijk is om oorzaak en gevolg te achterhalen, hebben bitcoin traders die op een decoupling gokken mogelijk hun hoop verloren.

De bovenstaande grafiek toont een gemiddelde correlatie van 80% over de afgelopen zes maanden. Ongeacht de oorzaak van de correlatie, verklaart dit gedeeltelijk de recente afname van de volatiliteit van BTC.

Hoe langer het duurt voordat een relevante ontkoppeling plaatsvindt, hoe minder reden traders hebben om te te wedden op een grote Bitcoin-prijsbewegingen. Een nog belangrijkere indicator hiervan is het gebrek aan overtuiging van handelaren. Dit zou het pad kunnen openen voor grotere prijsschommelingen.

De meeste relevante Bitcoin-opties vervallen op de laatste vrijdag van elke maand en enige concentratie op de kortste opties wordt verwacht vanwege gedekte call-trades.

Deze strategie bestaat uit het kopen van BTC via spot- of termijnmarkten en tegelijkertijd call-opties verkopen.

Een gedekte call ligt dichter bij een vastrentende transactie, met als doel de aanzienlijke optiepremies op de BTC-markten binnen te halen. Op de vervaldatum zal deze handelaar zowel zijn posities op spot-, futures- als optiemarkten liquideren.

De grafiek hierboven laat zien hoe 53% van de kalenderopties voor 2020 op vrijdag 25 september vervalt. Ter vergelijking: dit is ongeveer hetzelfde bedrag aan openstaande rente voor Ethereum opties die aflopen in september en december.

Er is misschien geen verklaring waarom BTC-opties zo sterk geconcentreerd zijn, maar een soortgelijk fenomeen deed zich voor in juni. Toen werd de openstaande rente op BTC-opties met $900 miljoen verlaagd.

Op dit moment zijn er geen tekenen van zwakte van de optiemarkten, maar aangezien Ether-opties $450 miljoen bedragen, zou elk bedrag onder de $1,5 miljard zeker niet wenselijk zijn voor Bitcoin.

Bitcoin koers daalt onder 65.000 dollar door AI-angst en nieuwe Amerikaanse importtarieven, terwijl beleggers vluchten naar goud en obligaties.

De Bitcoin koers blijft hard dalen en zakt naar 63.000 dollar. Gaat Bitcoin nog dieper dalen? En wat is daar voor nodig?

Het Bitcoin-saldo op cryptobeurs Binance is gestegen naar het hoogste punt sinds november 2024. Wat is er aan de hand?

WLFI stijgt hard voor het Mar-a-Lago cryptoforum. De Bitcoin koers blijft stabiel. Beleggers vrezen sell the news.

Christine Lagarde wil prikkels, geen belasting op kapitaalvlucht. De ECB opent eurosteun wereldwijd. Dit kan markten en crypto beïnvloeden.

De VS zouden Iran toestaan uranium te verrijken. Een snelle deal lijkt nabij, maar Trump dreigt met militair ingrijpen.