Maak een account op Bitvavo en krijg 10 XRP gratis!

Bitvavo: Ontvang 10

XRP Welkomstbonus!

De Federal Reserve is de Amerikaanse centrale bank en is in die rol verantwoordelijk voor het handhaven van prijsstabiliteit en het garanderen van maximale werkgelegenheid. Het garanderen van prijsstabiliteit betekent in feite het onder controle houden van de inflatie en ervoor zorgen dat deze altijd rond de 2,0 procent blijft. Tegelijkertijd moet de Federal Reserve deze taak balanceren met het garanderen van maximale werkgelegenheid, wat neerkomt op het draaiende houden van de economie.

Kortom; het is aan de Federal Reserve om de inflatie rond de 2,0 procent en de werkloosheid zo laag mogelijk te houden.

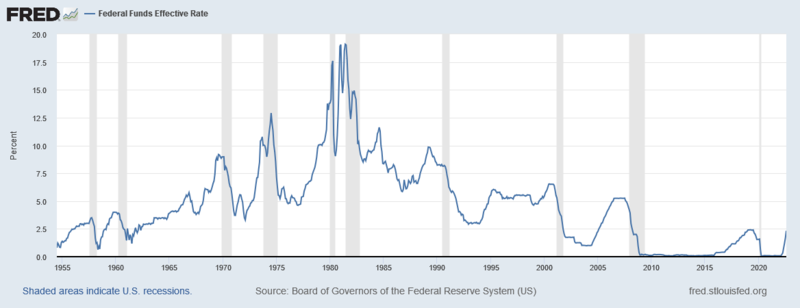

Het instrument waar de markt zich het meeste op focust is de monetaire beleidsrente. De Federal Reserve heeft de macht om de kortetermijnrente – Federal Funds Target Rate – te bepalen. Eerder deze maand verhoogde de Federal Reserve deze target rate naar de range van 5,00 – 5,25 procent.

Deze rente is het tarief waartegen banken elkaar onderling geld lenen om aan hun wettelijke reserveverplichtingen te voldoen. Vaak gaat dit over leningen met een extreem korte looptijd. Uiteindelijk is dit de rente waar alle andere rentes op gebaseerd zijn. Als de Federal Reserve deze ophoogt, dan stijgen alle andere rentes ook.

Door de rente te verhogen maakt het geld lenen duurder, komt er minder kapitaal in de economie terecht en kan het de inflatie afremmen. Dat is wat de Federal Reserve de afgelopen 12 tot 14 maanden deed om de inflatie onder controle te krijgen.

Helaas voor ons als investeerders is dat niet bevorderlijk geweest voor bijvoorbeeld de Bitcoin koers. Vaak zie je dat er ook recessies ontstaan (grijze vlakken in de grafiek) nadat de Federal Reserve een campagne van renteverhogingen doorvoert.

De rente is niet de enige manier waarop de Federal Reserve de economie kan aansturen. Het kan dat ook doen door open marktoperaties. Dit betekent in feite dat de Federal Reserve staatsobligaties of andere effecten koopt of verkoopt op de open markt. Door deze transacties kan de Federal Reserve de liquiditeit (de hoeveelheid geld) in het banksysteem beïnvloeden.

Als de Federal Reserve effecten koopt, verhoogt de geldhoeveelheid en stimuleert het de economie. Verkopen kunnen de geldhoeveelheid verlagen en de economische groei (en de inflatie) afremmen.

Als de Federal Reserve bijvoorbeeld staatsobligaties koopt komen die op hun balans terecht. In de bovenstaande grafiek zie je hoe die balans vanaf 2005 tot en met vandaag is gegroeid. Het is duidelijk dat de Federal Reserve steeds meer geld in de economie moet pompen om de boel draaiende te houden.

Verder kan de Federal Reserve de reservevereisten voor financiële instellingen bijstellen. Als het deze naar beneden bijstelt, dan kunnen banken in feite meer uitlenen en zo de economie stimuleren. Andersom is ook mogelijk.

Daarnaast kan de Federal Reserve ook faciliteiten inzetten. Dat zijn in feite instrumenten waardoor banken bijvoorbeeld geld kunnen lenen van de Federal Reserve door bepaalde vormen van onderpand in te brengen. Dit is wat we ook zagen tijdens de bankencrisis van begin maart 2023.

Als het goed is heb je nu een redelijk beeld van de mogelijkheden die de Federal Reserve heeft om de economie aan te sturen en wat precies de bedoeling is van het beleid van de Amerikaanse centrale bank.

Metaplanet start investeringsfonds van 27 miljoen dollar om Bitcoin infrastructuur en startups in Japan te stimuleren.

Deze analist voorspelt een crisis voor de financiële markten. Waarom is hij zo pessimistisch? En wat betekent het voor Bitcoin?

Volgens deze onderzoeken kan Bitcoin weleens een absolute bodem bereiken in het vierde kwartaal van 2026 en dit is waarom.

Zit Bitcoin aan het einde van de bearmarkt en is de bodem bereikt? Als we de data mogen geloven zou dat laatste zomaar het geval kunnen zijn.

Amerikaanse economie verrast met onverwacht banenverlies terwijl groei werd verwacht. Nieuwe zorgen ontstaan over economische kracht en mogelijke impact op markten.

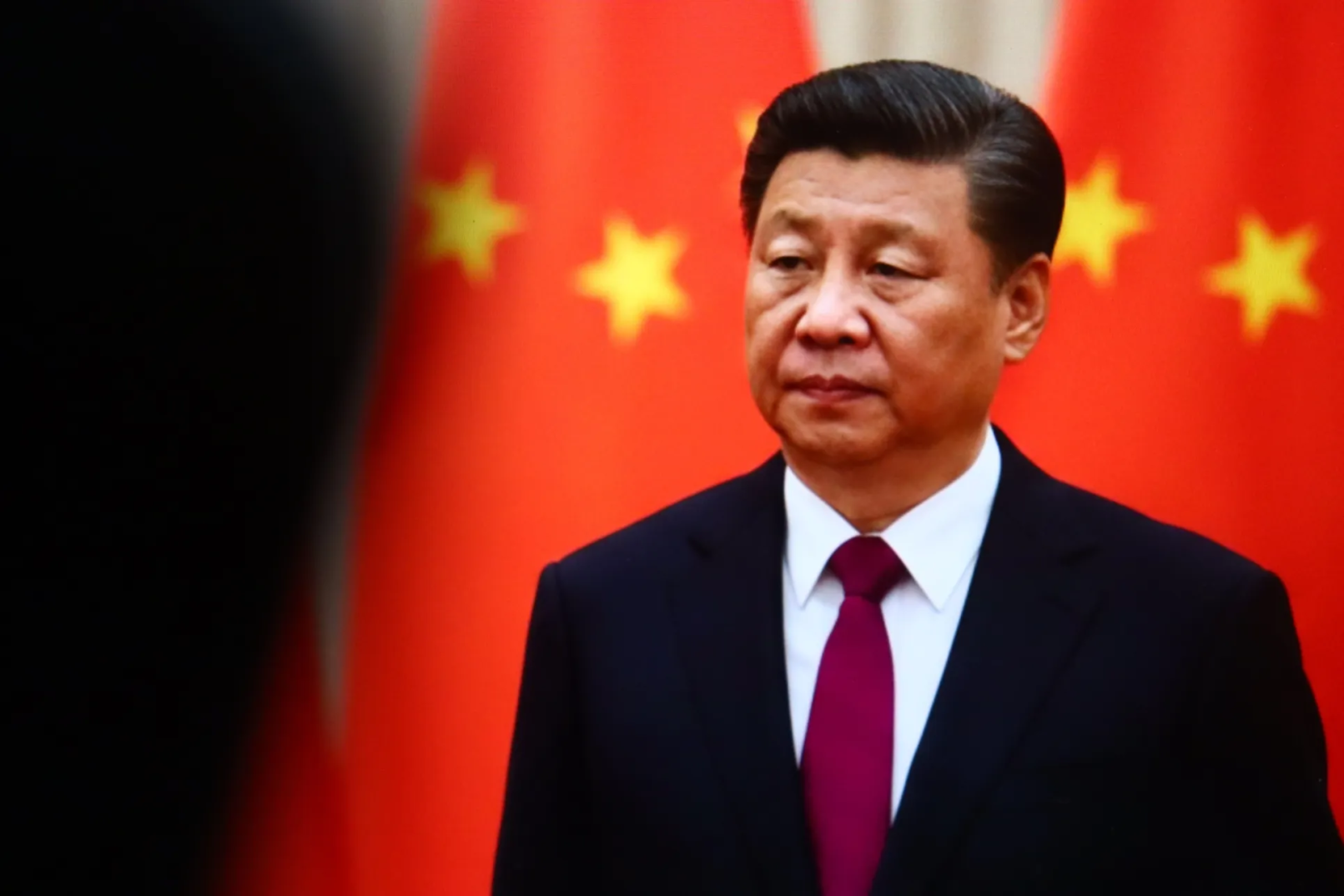

China stopt per direct export van diesel en benzine door conflict in de Perzische Golf, terwijl Aziatische landen hun energievoorraden veiligstellen.