Maak een account op Bitvavo en krijg 10 XRP gratis!

Bitvavo: Ontvang 10

XRP Welkomstbonus!

Het is je vast niet ontgaan dat een aantal Amerikaanse banken op dit moment in financieel zwaar weer verkeren. Onder dat lijstje met geplaagde banken bevindt zich ook Silicon Valley Bank, een belangrijke bank voor startups in de Verenigde Staten die tegen het einde van 2022 de op 15 na grootste bank van het land was.

Op het moment van schrijven is het de op één na grootste Amerikaanse bank ooit die ten onder ging. Dat maakt het voor ons als investeerders belangrijk en interessant om die ineenstorting onder de loep te nemen en de gevolgen daarvan te bespreken.

Silicon Valley Bank is (of was) een bank die zich specialiseerde in technologiebedrijven die kapitaal ophaalden bij zogenaamde durfkapitalisten (venture capital). Wat dat betreft stond de bank aan het front van de investeringen die de afgelopen jaren werden gedaan tegen de context van de historisch lage rentes en de enorme hoeveelheden geldprinterij die plaatsvonden over de hele wereld.

Wat dat betreft is Silicon Valley Bank (SVB) een prachtig voorbeeld voor de rest van de Amerikaanse economie. De extreme steun van centrale banken en overheden tijdens de COVID-19 periode zorgden voor een gigantische instroom van goedkoop kapitaal op de financiële markten, waardoor praktisch alle assets richting een all-time high doorschoten.

Ergens is het ook vreemd als je bedenkt dat de aandelen van veel bedrijven tijdens een wereldwijde pandemie, waarin het grootste deel van de economie gesloten was, stuk voor stuk hoogtepunten bereikten qua koers.

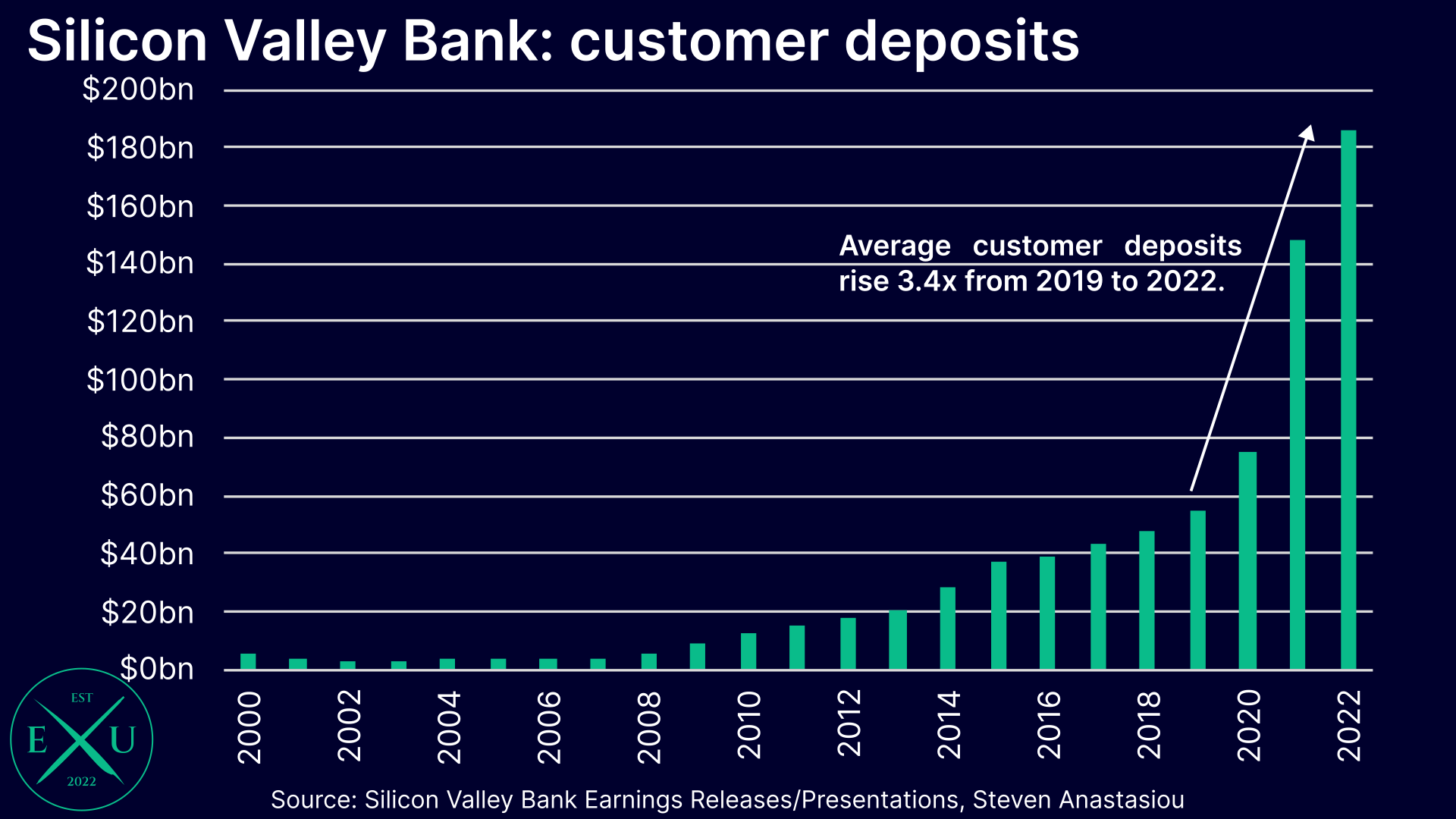

Als gevolg van dat goedkope kapitaal zag SVB een gigantische instroom van stortingen de afgelopen drie jaar. Van 2019 namen de stortingen toe van 55 miljard dollar tot 186 miljard dollar in 2022. Een groei van 340 procent in een kleine drie jaar tijd dus.

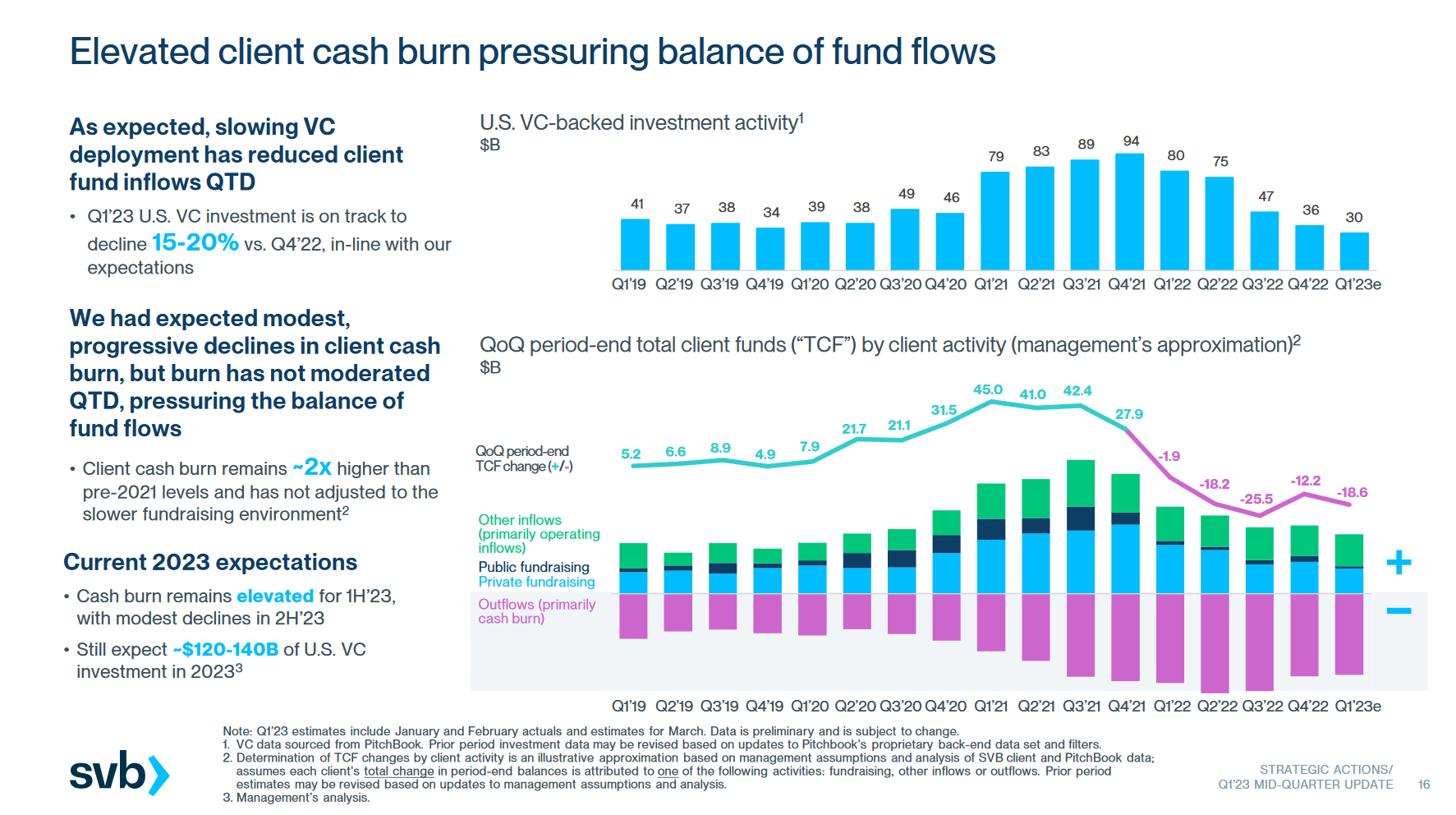

Daar kwam begin 2022 plotseling verandering in, toen de Amerikaanse Federal Reserve (centrale bank) de rente agressief begon te verhogen om de inflatie te bevechten. Als gevolg daarvan daalde de geldhoeveelheid in de economie en viel bijvoorbeeld de Nasdaq met 30 procent naar beneden en laten we de koersdaling van Bitcoin maar even niet expliciet benoemen.

De meeste klanten van SVB waren techbedrijven die nog niet voldoende omzet draaiden om het hoofd zelf boven water te houden. Zij waren compleet afhankelijk van de instroom van nieuw kapitaal, van nieuwe leningen om in de toekomst wellicht hun belofte waar te maken.

Als gevolg van het strenge beleid van de Federal Reserve nam die instroom van kapitaal af en dat begon SVB ook te voelen in het aantal stortingen. Sterker nog, er begon plotseling in rap tempo geld uit de bank te stromen.

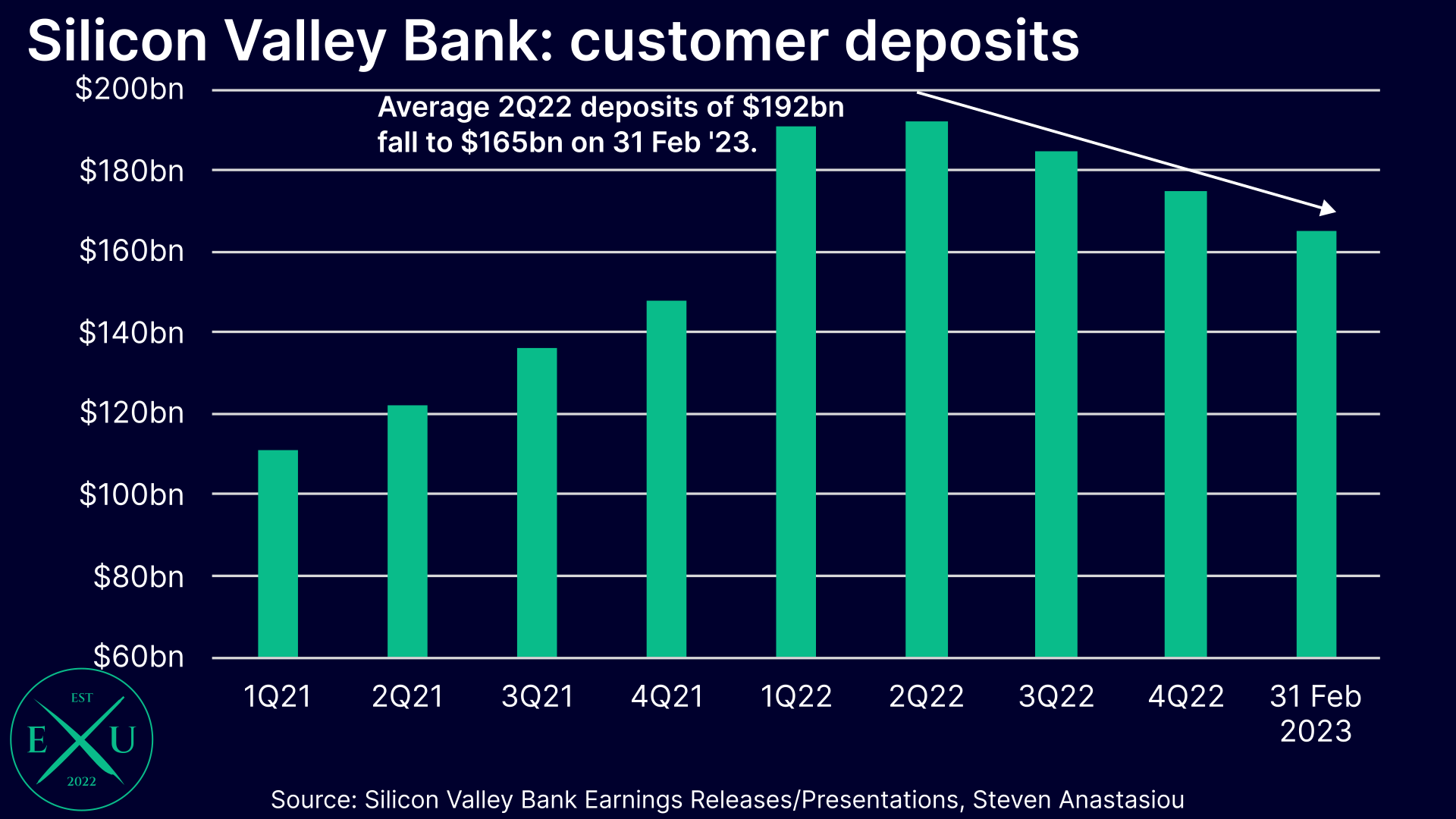

Waar het kapitaal van de bank in het tweede kwartaal van 2022 nog een piek van 192 miljard dollar bereikte, viel dat in het vierde kwartaal van 2022 al terug naar 175 miljard dollar. Eind februari ging het ‘nog maar’ om 165 miljard dollar.

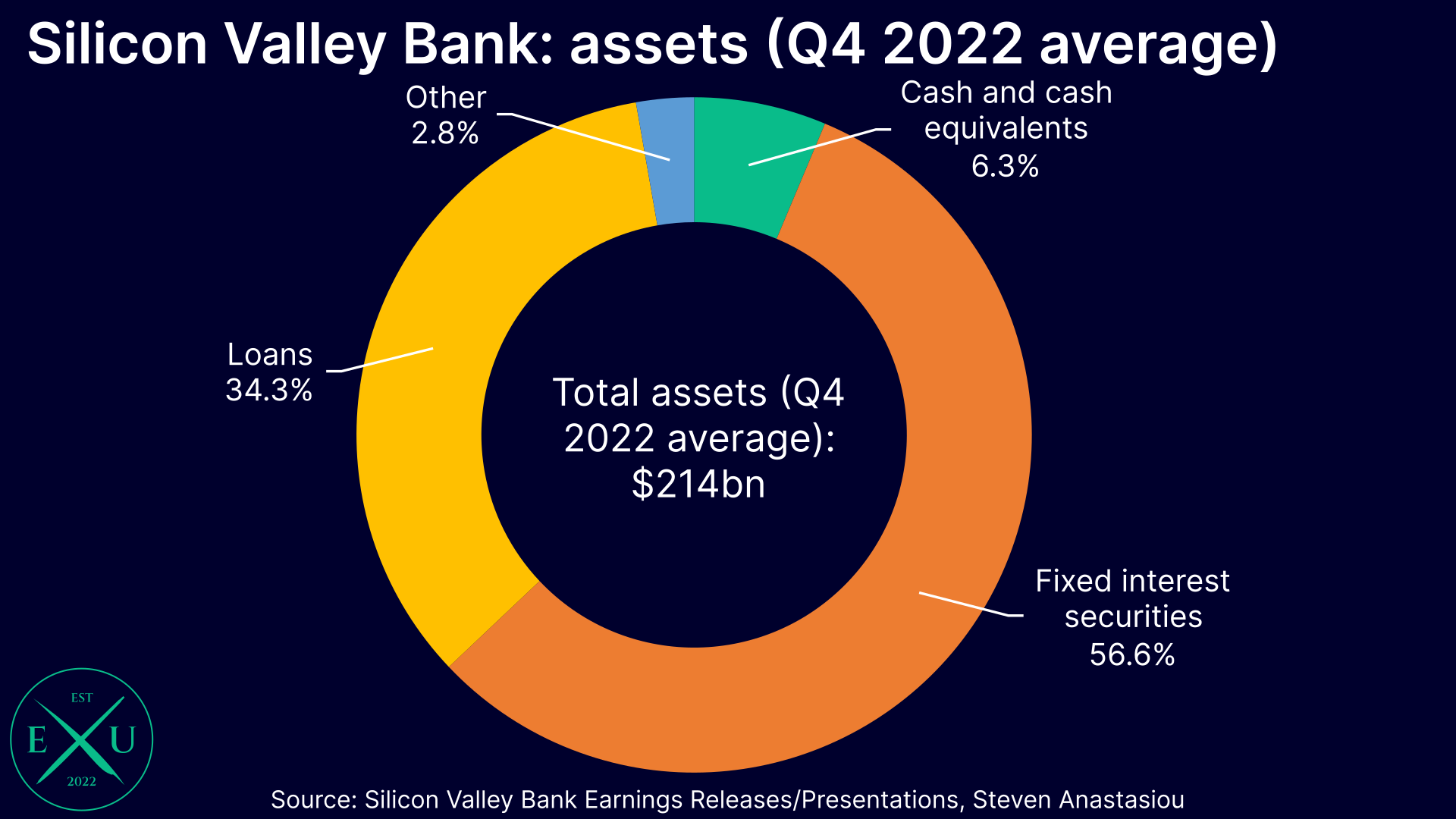

Steeds meer bedrijven moesten hun tegoeden bij Silicon Valley Bank opnemen, maar het probleem is dat banken de tegoeden die hun klanten storten niet allemaal veilig in kluizen bewaren. Banken investeren die tegoeden over het algemeen in financiële instrumenten als staatsobligaties.

In het geval van SVB zaten in het vierde kwartaal van 2022 de assets voor 56,6 procent in onder andere staatsobligaties en zat 34,3 procent in leningen.

Het probleem daarmee is dat ze dus niet alle cash beschikbaar hadden om aan de opnameverzoeken van klanten te voldoen. Om dat toch te kunnen doen, moest het een deel van zijn investeringen (staatsobligaties) verkopen.

In een uiterste poging om zichzelf te redden besloot de bank om een portfolio van 21 miljard dollar aan Amerikaanse staatsobligaties te verkopen, die vanwege de hogere rentes stevig in waarde gedaald waren.

Je moet je voorstellen dat de rente van SVB op de staatsobligaties op gemiddeld 1,7 procent lag, terwijl de rente door de verhogingen van de Federal Reserve inmiddels op ongeveer 5 procent ligt. Dat maakt de staatsobligaties van SVB een stuk minder aantrekkelijk en dus minder waard.

Naar schatting is SVB op die verkoop alleen al 1,8 miljard dollar verloren. Om dat gat te dichten, wilde SVB met spoed 2,25 miljard dollar aan kapitaal ophalen, maar dat is precies waar de ellende voor de bank begon.

Zodra de markt te horen kreeg dat SVB kapitaal moest ophalen om het hoofd boven water te houden, was het vertrouwen natuurlijk weg en ontstond er een bankrun. Vrijwel meteen na de aankondiging dat het 1,8 miljard dollar was verloren op de staatsobligaties en van plan was om extra kapitaal uit de markt te halen, donderde het aandeel van de bank met 60 procent naar beneden.

Uiteindelijk resulteerde dat verlies in vertrouwen in 42 miljard dollar aan opnames op 9 maart. SVB zelf eindigde die dag met een negatieve cashbalans van 958 miljoen dollar. Op vrijdag 10 maart werd de bank vervolgens insolvent verklaard en was het op één na grootste bankfaillissement in de Verenigde Staten ooit een feit.

De grote vraag is natuurlijk wat deze ellende betekent voor Bitcoin. Het eerste grote gevolg voor de Amerikaanse economie is in ieder geval dat de klanten van SVB kunnen fluiten naar de tientallen miljarden aan tegoeden die nog bij de bank staan. Dat zal de technologie-sector, die het de afgelopen maanden al moeilijk had, mogelijk nog verder in de problemen brengen.

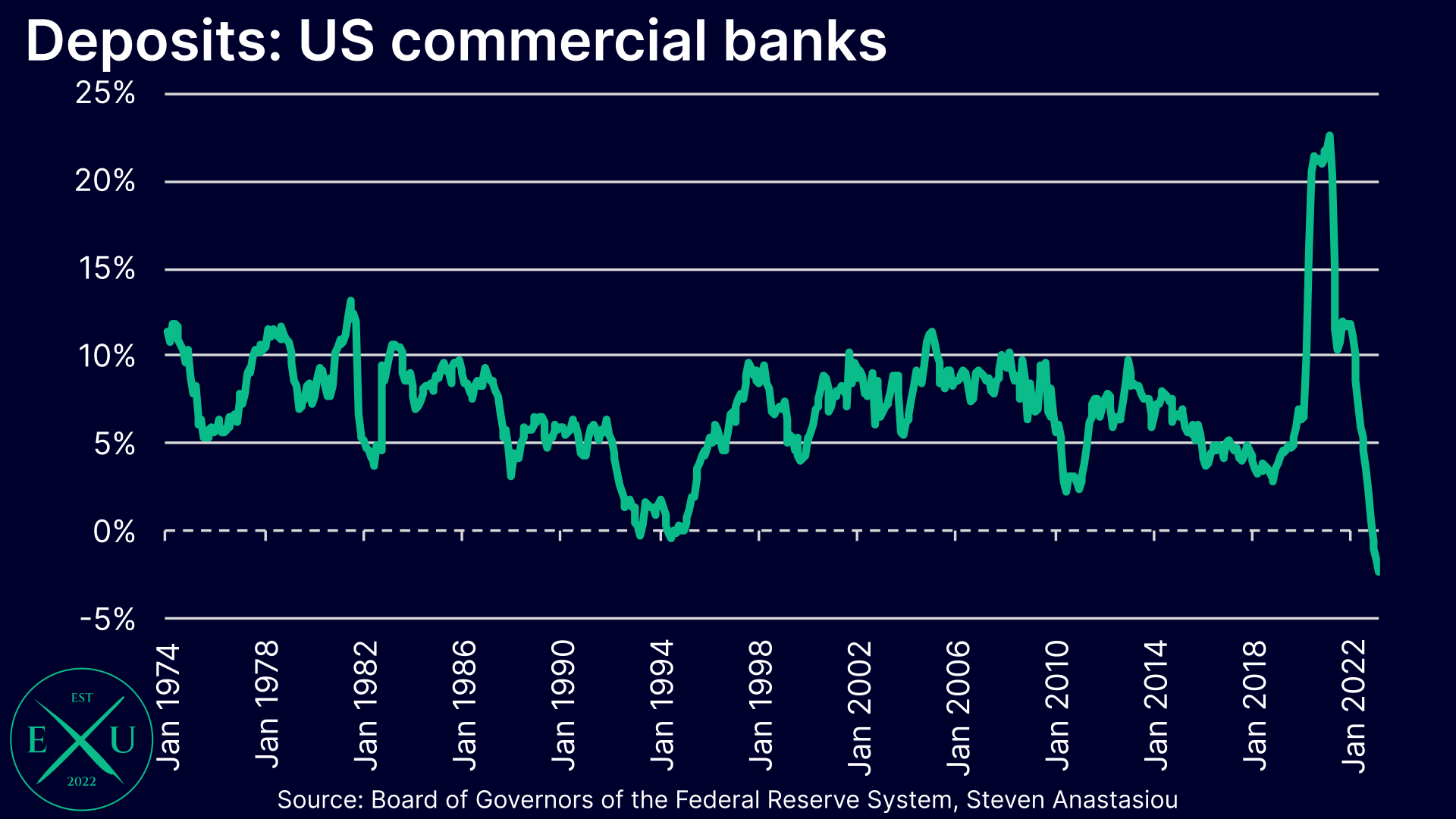

Een andere consequentie is dat dit mogelijk betekent dat het algehele vertrouwen in de bankensector daalt. Dat zien we ook duidelijk terug in de aandelen van vrijwel alle grote banken, die als gevolg van de perikelen bij onder andere SVB een stevige tik kregen. Zoals je in de onderstaande grafiek kunt zien nemen mensen en bedrijven momenteel in recordtempo geld op bij de Amerikaanse banken.

De Amerikaanse Federal Reserve is al ongeveer één jaar in een hevig gevecht verwikkeld met de inflatie, maar de renteverhogingen die ze gebruiken om die brand te blussen, veroorzaken nu problemen in de economie.

Zo zie je maar dat het verhogen van de rente, zeker als die tien jaar rond het nulpunt stond, niet zomaar zonder consequenties kan. Er bestaat een significant kans dat we richting een Amerikaanse en mogelijk wereldwijde recessie afkoersen.

De gevolgen daarvan voor risico-assets zijn over het algemeen niet fraai en voor Bitcoin en de crypto-markt in zijn algemeenheid zullen de gevolgen waarschijnlijk ook niet mals zijn. Wat dat betreft komt er een periode van gigantische onzekerheid en mogelijk met stevige koersdalingen en eventuele diepere bodems aan.

Voor sommige zal dat een periode van gigantische verliezen betekenen, maar er zijn ook altijd partijen die juist op deze momenten toeslaan en gigantisch rijk worden van een recessie. De mensen die rustig kunnen blijven als het bloed door de straten vloeit zijn de rijken van de toekomst.

Bitcoin heeft heel even de $70.000 aangetikt, maar daarna is het met bijna 4 procent gekelderd. Lees hoe de markt er nu voorstaat.

Quantumcomputing komt steeds dichterbij en dat vormt volgens deze analist een dreiging voor Bitcoin en dé reden voor de zwakte versus goud.

Deze week staat de economische kalender weer vol met belangrijke datapunten die Bitcoin in beweging kunnen brengen. Dit moet jij weten.

Cardano-oprichter Charles Hoskinson verloor 3 miljard dollar aan cryptowaarde, maar weigert te verkopen. “Denk je dat ik dit voor geld doe?”

BlackRock verkoopt voor meer dan 10 miljard dollar aan crypto. Wat betekent deze uitstroom voor Bitcoin, Ethereum en de markt?

XRP crasht, maar een belegger die al tien jaar vasthoudt, zegt: “De koers liegt. De waarde zit onder de motorkap.”