Ontvang nu €10 starttegoed bij Bitvavo en handel tot €10.000 zonder transactiekosten*

Begin nuDe bankencrisis in de Verenigde Staten maakt dat sommige analisten verwachten dat centrale banken weer moeten starten met quantitative easing (QE). Dit is een complex begrip, wat er in feite op neerkomt dat centrale banken de rente bewust verlagen en assets uit de markt opkopen om de economie te ondersteunen, de spreekwoordelijke geldprinter. Als je het aan Jurrien Timmer van Fidelity vraagt is de kans echter klein dat we nu ineens van renteverhogingen overgaan op renteverlagingen.

De Bank of England

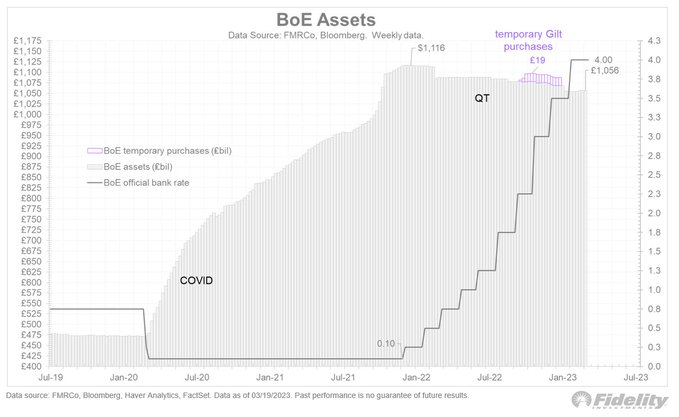

Als argument voor zijn standpunt dat we nu geen QE hoeven te verwachten van centrale banken wijst Timmer naar de Bank of England (BoE). Enige tijd geleden moest de BoE tijdens zijn cyclus van renteverhogingen ook ingrijpen om de Britse obligatiemarkten te ondersteunen. Hiervoor moesten zij tijdelijk wat staatsobligaties opkopen om de paniek uit de wereld te helpen, maar daarna gingen ze onverstoorbaar verder met het verhogen van de rente.

Destijds riep de BoE al dat het opkopen van de staatsobligaties geen nieuw tijdperk van QE inluidde en daar kregen ze gelijk in. De aankopen waren tijdelijk, de crisis ging voorbij en het verhogen van de rente ging door. “Dan spoelen we door naar vandaag en kunnen we de acties van de Federal Reserve van afgelopen week in hetzelfde rijtje plaatsen”, aldus Timmer.

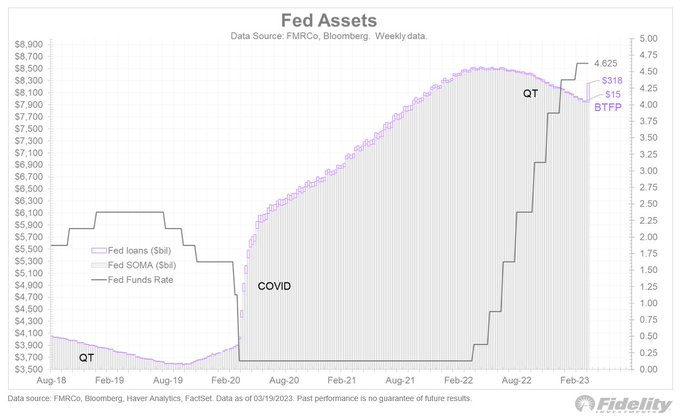

In de bovenstaande afbeelding is te zien dat de Federal Reserve de markt afgelopen week van liquiditeit voorzag (paarse lijn). Gisteren volgde inderdaad een nieuwe renteverhoging van de Federal Reserve van 0,25 procent, dus wat dat betreft kan Timmer weleens gelijk krijgen met zijn analyse.

Terug naar 2008

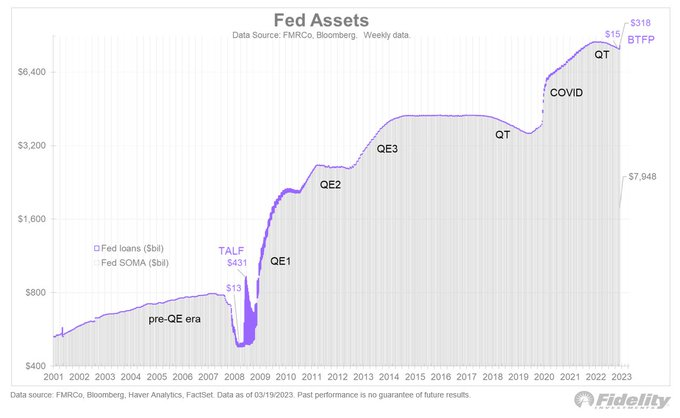

Voor een eerder voorbeeld uit de geschiedenis neemt Timmer ons mee naar de laatste maanden van 2008. Destijds moest de Federal Reserve de markt ook van liquiditeit (van nieuw geld) voorzien om het bloeden te stelpen. “Deze programma’s lieten de balans van de Federal Reserve ook groeien, maar het waren voornamelijk liquiditeitsbruggen (leningen op basis van onderpand), maar QE volgde redelijk snel op deze ingrepen. Wellicht is de huidige situatie hetzelfde”, zo schrijft Timmer verder.

“We kunnen er niet omheen dat de renteverhogingen de bankensector pijn doen. Dus hoe kan de Federal Reserve het inflatiemonster slachten en tegelijkertijd het systeem overeind houden?”, zo vraagt Timmer zich af. Hij denkt dat dit kan door de rente op langlopende Amerikaanse staatsobligaties te onderdrukken.

“Dit deed de Federal Reserve ook in de tweede helft van de jaren 40 van de vorige eeuw, terwijl het op hetzelfde moment de rente bleef verhogen en zijn balans liet krimpen”, zo eindigt de analist van Fidelity zijn verhaal. Alles bij elkaar is wel duidelijk dat de Federal Reserve momenteel in een lastig parket zit.

Bitcoin nieuws

Presidentskandidaat Kennedy Jr. is groot crypto voorstander

Robert F. Kennedy Jr., onafhankelijke presidentskandidaat, pleit voor Bitcoin en bekritiseert de Fed. Hij benadrukt het belang van crypto en blockchain-technologie.

Bitcoin koers nadert $68k voorafgaand aan Trump-toespraak op Bitcoin-conferentie

De Bitcoin-prijs is vandaag met meer dan 6% gestegen, wat een herstel markeert na de aanzienlijke verliezen eerder deze week.

Altcoins staan voor verdere daling ten opzichte van Bitcoin

Altcoins hebben nog veel te dalen ten opzichte van Bitcoin volgens Benjamin Cowen. Komt er dan echt geen altseason meer?

Meest gelezen

Elon Musk: Amerika gaat failliet

Als je het aan Elon Musk vraagt gaat Amerika failliet. De tech-ondernemer is niet blij met het fiscaal en monetair beleid van de VS.

Tom Lee: Bitcoin koers gaat vanaf hier met 1.100% stijgen

Tom Lee van Fundstrat is extreem bullish over Bitcoin en voorziet een market cap van 16 biljoen dollar voor de digitale munt.

Update Ripple vs SEC rechtszaak 22 juli

Ontdek de laatste ontwikkelingen in de Ripple vs SEC rechtszaak, inclusief speculaties, koersbewegingen en toekomstperspectieven voor XRP op 22 juli.